Finanzmärkte – Sündendböcke mit Herdentrieb

Die rasante Globalisierung der Finanzmärkte verursacht Kosten und bringt Risiken. Beweis dafür: die jüngsten Finanzkrisen sowie der Beinahe-Kollaps des US-Hedge Fund LTCM. Doch die Politik scheut sich vor direkten Eingriffen.

Was seither passierte, scheint zumindest die zweite Annahme großteils zu bestätigen – Mexiko 1994, Südostasien und Südkorea 1997, Rußland 1998, Brasilien 1999. Alle diese Finanzkrisen waren mit „Überreaktionen“ der Märkte und einer Flucht aus den Währungen der betroffenen Länder verbunden, die zeitweise nicht einmal durch hohe Zinssätze und/ oder internationale Kreditpakete gestoppt werden konnte.

Eine harte Lektion in Wirtschafts-Realpolitik: Wer den Kapitalverkehr mit dem Ausland liberalisiert und den freien Umtausch seiner Währung garantiert, muß entweder den Wechselkurs schwanken lassen oder darauf verzichten, das Zinsniveau im Sinne der nationalen Wirtschaft zu regulieren – oder sich gleich einer Währungsunion anschließen.

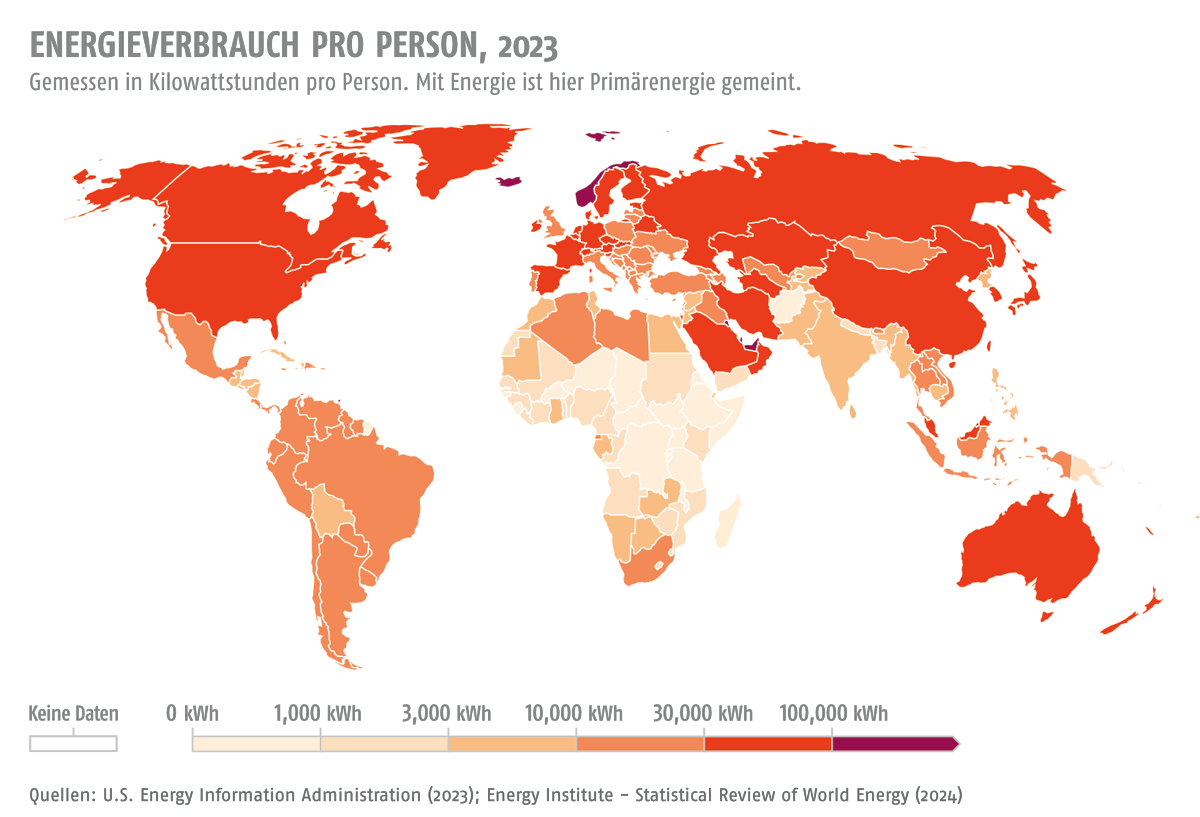

Gerade der Wechselkurs ist für Entwicklungsländer noch wichtiger als für Industrieländer. Sie sind nicht nur hoch in Fremdwährungen verschuldet, sondern auch weit stärker in die Weltwirtschaft integriert: Der Anteil des Außenhandels am Bruttoinlandsprodukt beträgt im Schnitt 38%, in den EU 15% und in den USA bloß 11%. Umso höher die Kosten: schwere Rezessionen, von denen sich etwa Mexiko bis heute noch nicht erholt hat.

Eine Rezession scheint auch im zuletzt betroffenen Brasilien unvermeidlich – die minus 4%, die noch Ende Jänner für 1999 prognostiziert wurden, erscheinen manchen Analysten bereits als optimistisch. Einzig Malaysia geht seit vergangenen September den anderen Weg und versucht, durch Devisenbewirtschaftung und niedrige Zinsen die eigene Wirtschaft anzukurbeln.

An Sündenböcken herrscht kein Mangel. Einmal die Regierungen der betroffenen Länder selbst: Sowohl in Mexiko 1994 als auch in den asiatischen Ländern wurden die praktisch an den US-Dollar gebundenen Währungen nicht rechtzeitig abgewertet, ein Vorwurf, der auch Brasilien gemacht wird. Gleichzeitig verschuldeten sich Regierungen (Mexiko) und Privatsektor (Asien) in einem Ausmaß kurzfristig in US-Dollar, das auch ohne Abwertung zu Zahlungsproblemen geführt hätte.

Im Kreuzfeuer der Kritik steht auch das Krisenmanagement des Internationalen Währungsfonds (IWF). Harvard-Ökonom Jeffrey Sachs etwa predigt seit der Asienkrise, daß hohe Zinsen zwecks Stabilisierung der Währung, gepaart mit strikter Budgetdisziplin trotz Rezession, ein fatales Rezept wären. Letzeren Punkt hat der IWF unterdessen stillschweigend akzeptiert, indem diese Bedingung für die vom IWF unterstützten Länder Südkorea, Thailand und Indonesien gelockert wurde.

In Brasilien wiederum riet der IWF dazu, den Wechselkurs weiter mit hohen Zinsen zu verteidigen, und das Vertrauen der „Märkte“ durch die Reduzierung des gerade durch die hohen Zinsen wachsenden Budgetdefizits wiederzugewinnen.

Womit wir bei weiteren Schuldigen wären: Die Akteure auf den internationalen Kapital-, Devisen- und Terminmärkten. Sie seien zwar nicht in der Lage, die unterschiedliche Bonität von Ländern zu erkennen, sehr wohl aber dazu, durch „Panikreaktionen“ und „Herdenverhalten“ ganze Regionen zumindest temporär in den wirtschaftlichen Niedergang zu treiben.

Die Gläubigerbanken schließlich hätten eine riskante Kreditpolitik betrieben, deren Folgen sie gerechterweise selbst zu tragen hätten. Stattdessen würden ihnen öffentliche Gelder in Milliardenhöhe zur Verfügung gestellt, was die Wahrscheinlichkeit zukünftiger riskanter Kredite erhöhe.

Stimmt, meint dazu die Bank für Internationalen Zahlungsausgleich (BIZ) in ihrem Quartalsbericht vom März. Andererseits seien jedoch ab und zu offizielle Maßnahmen nötig, um das Vertrauen der Märkte wiederherzustellen und die Stabilität des Systems als ganzem zu bewahren. Ein besseres Management zukünftiger Krisen werde von der „Lösung dieses Dilemmas“ abhängen.

Bewahrung der „Stabilität des Systems“ steht hier für das Ziel, die Finanzsysteme der reichen Länder vor einer „Ansteckung“ durch Krisen in peripheren Regionen zu schützen. Das ist nichts Neues. Dasselbe Ziel wurde bereits nach dem Ausbruch der Schuldenkrise 1982 verfolgt. Und wie damals ist das zumindest bisher, von zeitweiligen Börsencrashs einmal abgesehen, auch gelungen.

Der zwar schmerzhafte Rückgang der Nachfrage aus Asien führte zu einem Preisverfall bei Rohstoffen, der die Inflationsraten weiter drückte und die jüngsten Zinssenkungen in den USA und in Europa erleichterte. Daß dies gleichzeitig die Instabilität der rohstoffexportierenden Länder in fataler Weise erhöht, steht auf einem anderen Blatt. Sogar Saudi-Arabien mußte zuletzt spekulative Atttacken gegen den Riyal abwehren.

Die Stabilität der Finanzmärkte ist aber offenbar eine durchaus prekäre. Als im September 1998 im Gefolge der Rußlandkrise der US-Hedge Fund „Long Time Capital Management“ (LTCM) nach schweren Verlusten zu kollabieren drohte, kam Alarmstimmung auf: Ein US-Notenbanker sprach von der „gefährlichsten Situation seit dem Zweiten Weltkrieg“. Das Problem war, so Analysten, nicht einmal der hohe Fremdkapitalanteil (der Fonds verfügte über vier Mrd. US-Dollar Eigenkapital, spekulierte aber mit 125 Mrd. US-Dollar). LTCM hatte vielmehr ein Netz aus komplizierten Finanzprodukten mit einem Bruttonennwert von ca. 1.000 Mrd. US-Dollar aufgebaut, das sich angesichts der Marktsituation nicht mehr rechtzeitig entwirren ließ. Hätten die Gläubiger, Geschäfts- und Investmentbanken, ihre Forderungen fällig gestellt, wäre mit unabsehbaren Folgen auf die Kapitalmärkte zu rechnen gewesen. Daher die Rettungsaktion, die von der US-Notenbank, der Federal Reserve, inszeniert, wenn auch nicht finanziert wurde – mehrere Banken stellten dem Fonds frisches Eigenkapital in Höhe von 3,65 Mrd. US-Dollar zur Verfügung.

Ein nicht unwichtiges Detail: Auch die Ökonomen Robert Merton und Myron Scholes gehörten zu den Teilhabern des prominenten Fonds. Sie hatten 1997 den Nobelpreis für ihren Beiträg zum Verständnis finanzieller Risiken erhalten. Mittlerweile wurde auch eine Fehlerquelle erkannt: Die von Finanzinstitutionen verwendeten Computermodelle zur Risikoabschätzung beruhten zumeist auf der Annahme unbeschränkter Liquidität, d.h. daß etwa der Verkauf von Wertpapieren und darauf bezogenen Finanzprodukten zu jeder Zeit möglich sei. Das war aber nach dem Kurssturz an den Börsen im Sommer 1998 nicht der Fall.

Die Schlußfolgerung ist weitreichend. Schwere Krisen können nicht nur durch wirtschaftspolitische Fehler von Regierungen, durch mangelnde Information und das Herdenverhalten von Anlegern oder riskante Investitionsentscheidungen herbeigeführt werden. Krisenursachen bestehen sogar in der Basis der modernen Finanzmärkte selbst, in den mathematischen Modellen, die von Marktteilnehmern verwendet werden. Und daß dieser eine Mangel entdeckt wurde, beruhigt nicht wirklich, bedenkt man die Geschwindigkeit, mit der neue Finanzprodukte aus dem Computer gezaubert werden.

Von offizieller Seite und von Bankenvereinigungen wie dem International Institute of Finance (IIF) wird unterdessen Entwarnung gegeben. Aufgrund der neuen Höhenflüge der wichtigsten Börsen sei anzunehmen, daß die systemischen Folgen der Krisen (auch der Brasiliens) in Grenzen gehalten wurden, beruhigt die BIZ. Marktteilnehmer hätten sich veranlaßt gesehen, frühere Annahmen hinsichtlich Liquidität, Kreditrisken und der Korrelation zwischen Märkten zu überdenken, und verstärkt auch „stress testing“ (Prüfung ungewöhnlicher Szenarien) vorzunehmen.

Nach Ansicht des IIF ist auch eine neuerliche riskante Kreditvergabe an Entwicklungsländer unwahrscheinlich. Beleg: Die hohen Zinssätze, die Schuldner aus diesen Ländern derzeit zahlen müßten – und außerdem hätten Portfolio-Investoren in Ostasien und Rußland insgesamt 240 Mrd. US-Dollar verloren, während ausländischen Banken potentielle Verluste von bis zu 60 Mrd. drohten.

Mit anderen Worten: Alles unter Kontrolle. Gleichzeitig aber berichten Analysten, daß bereits Anfang 1999 wieder 290 Mrd. US-Dollar in Hedge Funds investiert worden wären. Und auch die Banken sind wieder dabei: In 6 bis 12 Monaten könnte das Fremdkapital der auf riskante Veranlagungen spezialisierten Fonds wieder das Niveau vom Sommer 1998 erreicht haben, schrieb der Economist. Offenbar wirkt hier eine Tendenz, auf die der Vizegouverneur der deutschen Bundesbank, Jürgen Stark, im Dezember lakonisch verwies: Da die Zinsen in den reichen Ländern ziemlich gesunken seien, nehme offenbar die Bereitschaft zu riskanteren Geschäften zu, um den inländischen Investoren „jene Renditen zu bieten, an die sie sich gewöhnt hätten“.

Inkonsistenz der verantwortlicher Politiker stellt der MIT-Ökonom Paul Krugman auch in bezug auf Kapitalverkehrskontrollen fest: Fast jeder verantwortliche Politiker sei froh, daß nicht alle Entwicklungsländer ihren Kapitalverkehr vor der 1997er Krise liberalisiert hätten, vor allem China nicht. Aber die Schritte Malaysias würden „mit Entsetzen“ zur Kenntnis genommen. Mit anderen Worten: Es sei gut, dort zu sein, aber nicht dorthin zu gehen. Aber letzlich werde nichts anderes übrig bleiben, als einen Schritt zurückzugehen und etwa Kapitalströme für jene Länder zu kontrollieren, die weder einer Währungsunion beitreten noch ihren Wechselkurs freigeben können. Das klingt vernünftig.